文/Sylvia

来源/硅星人(ID:guixingren123)

“如果今年我不做亚马逊,还是挺有钱的……”这句吐槽散发着淡淡忧伤,是很多亚马逊中小卖家的真实心声。

在知无不言跨境电商社区,亚马逊卖家留下了许多拷问灵魂的帖子。

“你现在还在坚持做亚马逊的原因是什么呢?”

“你们觉得亚马逊还能做多久?虽然最近焦虑帖挺多的,但我昨天在豆瓣看到万拓被裁员工写的日记,还是挺有感触的,时代的一粒尘埃,落在每个人身上都是一座山!”

图源:知无不言论坛

在标题为《你有后悔过做亚马逊吗,你有后悔过来深圳吗》的帖子下面,有卖家表示自己“不后悔来深圳,后悔入行太晚,汤都没得喝”。

7年前,亚马逊开始大规模邀请中国卖家入驻,早入局的卖家享受过平台红利。通过服务商把供应链、物流和客服搞定,上架商品到亚马逊平台,认真运营一把,然后赚得盆满钵满。

然而,随着亚马逊规则不断调整、大卖们优势越发集中,越来越多中小商家们决定不再“做慈善”,而是瞄向新的“蓝海”,想要复制当初抢滩登陆亚马逊的红利。

价格低到“做慈善”,中小商家待不住了

常在亚马逊买东西的朋友不难发现,很多日常用品的价格要比其他平台更低。而这其实和第三方卖家间的价格战脱不了干系,这种中小卖家之间的恶性竞争已持续好几年。

今年11月,电商分析公司Profitero发布了《价格战研究报告》。报告显示,在英国和美国,亚马逊都戴上了“最便宜在线零售商”的帽子。

其中,亚马逊在英国的产品平均价格比Argos、Asda等平台低13%;在美国,亚马逊连续第五年成为最便宜的电商平台,15个类别产品的平均价格比其他11家电商平台低14%。

产品同质化是亚马逊第三方卖家陷入价格战的原因之一。假设A店铺和B店铺卖的商品,外观和功能都差不多,买家自然而然会选择更便宜的店铺。不具备打造品牌溢价能力的卖家,有可能陷入价格战的死循环。

其次,有时为了迅速抢占某一类目下的市场份额,一部分卖家不惜干出“损人不利己”的事情,压低利润甚至亏本做推广。低价吸引买家大量购买后,通过某个关键词的高转化率,商品链接在平台的自然排名能够快速提升,压低其他商品的排名。

受汇率波动和海外仓储等因素影响,卖家有时不得不低价清仓。比如,50多美元的办公桌调价到10美元,再加上运营成本和平台佣金,注定亏本。一些中小卖家祈求大卖不要清仓他们所经营类目下的商品,而因为清仓,微博上一位亚马逊卖家甚至把个人简介加上了“长期低调从事欧美等发达国家慈善事业”。

“从事慈善事业”是第三方卖家的自嘲,但数以百万计的第三方卖家的确是这家西雅图电商巨头的基石。

2018年,亚马逊全球销售GMV有58%来自第三方卖家,这一数字在2019年上升到2019年,2020年上升到62%。亚马逊平台有接近一千万家店铺,除去同一卖家在不同站点的重复计数,总卖家数有六百多万,其中一半在北美。

亿邦智库的一份调研报告显示,中国跨境卖家中有55%的企业从事跨境电商不足3年,亚马逊依然是最受欢迎的电商平台。同时,有媒体称今年亚马逊平台超过75%的新卖家来自中国。

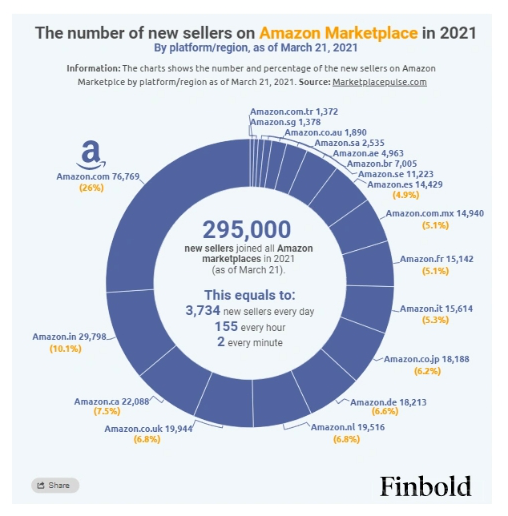

图源:Finbold

根据Finbold发布的数据,今年前3个月亚马逊共新增29.5万名新卖家,这相当于平均每天新增3734名卖家。北美本就是亚马逊卖家内卷严重的地区,今年有更多中国新卖家涌入,其中不少还是电商“小白”,这无疑会使得竞争更加激烈。

价格战只是竞争的一部分,许多亚马逊卖家在运营时保留“流量为王”的思维。他们投入大量资金引流,认为有流量能引导用户下单,但这种方法并不总是奏效。国内市场人口基数大,有流量往往能有好的销量。但在北美等市场,销量的天花板较低,未必能抵消流量费用。

卖家们持续不断地买流量之后,因为“价高者得”的机制,今年美国站卖家的平均CPC(单次点击成本)飙升至1.2美金,比去年同期高出50%,热门产品的CPC甚至更高。

商品同质化严重,容易陷入价格战,流量成本一路上涨……留给许多亚马逊中小卖家的利润空间跌破新低。他们往往公司规模较小,不具备打造品牌的能力,在供应链、运营等环节存在短板,只能眼睁睁望着头部大卖们突破一个又一个GMV记录。

沃尔玛开始“抢人”

同样是在美国市场,零售巨头沃尔玛已经坐到电商第二的位子,并且还在发力第三方卖家业务。

中国跨境卖家首选的亚马逊已经变成“红海中的红海”,沃尔玛在今年之前一直是几乎“无人问津”的状态。亚马逊依然是美国电商市场的大哥大,占据40%市场份额,沃尔玛仅分得7%的市场份额。

尽管如此,沃尔玛在去年取得不错的成绩,电商零售额增长35%以上,超过eBay成为第二大美国电商公司。看样子,沃尔玛的第三方卖家战略开始有了起色。

沃尔玛其实一直对第三方卖家“不太感冒”,电商平台仅有几百家第三方卖家,直到2016年,沃尔玛宣布改革电商业务,准备将第三方卖家数量进一步提高到数千家。彼时的沃尔玛终于意识到,亚马逊电商的实力源头之一在于数量庞大的第三方卖家。

图源:Shopify

从去年到今年,沃尔玛先后和Shopify以及BigCommerce合作,两家平台的卖家可以申请直接在沃尔玛平台销售他们的商品。截至2020年底,有上千家Shopify卖家入驻沃尔玛。

美国第一大和第二大电商公司间的战火,开始蔓延到对中国卖家的吸引上。

2014年,亚马逊正式面向中国卖家大规模招商;今年3月,沃尔玛开始面向中国卖家招商。

图源:MarketplacePulse

据MarketplacePulse发布的数据,自3月开始招商以来,沃尔玛平台的中国卖家增加了5000名。10月,沃尔玛的新卖家中有20%来自中国,这一比例还在上升。

5000名卖家听上去很少,但根据公开信息目前沃尔玛的卖家总数不足9万家,并且大多数是美国站卖家。和亚马逊北美动辄几百万卖家相比,9万的总数表明沃尔玛的电商还有很大发展空间。此外,目前沃尔玛电商平台着重对第三方卖家的产品和流量给予扶持,以此来拓展电商SKU。

现阶段的沃尔玛平台对第三方卖家比较友好:卖家总数和商品品类都没有亚马逊那么“内卷”,竞争会更小;沃尔玛现在不收月租,只收佣金,对卖家来说也是一个利好。

但在其他方面,沃尔玛对第三方卖家有更高要求。沃尔玛电商的申请资质要求卖家有一定北美市场电商经验,并且产品目录丰富,同时能提供优质的客户服务。

这些要求无形中抬高了申请门槛。比如,“货品在10天内送达”这一条估计很多卖家都做不到,卖家需要在美国有现货,需要自己寻求海外仓,或是使用沃尔玛海外仓服务。

亚马逊依然是许多中国跨境卖家的“第一站”,但“红海市场”的竞争让中小卖家吃不到肉,只能喝点“大卖”们剩下的汤。沃尔玛的“蓝海”将吸引更多北美跨境卖家,在这个电商平台变得拥挤之前,他们都想尝尝肉的味道。

微信扫一扫打赏

微信扫一扫打赏 支付宝扫一扫打赏

支付宝扫一扫打赏:format(webp):quality(80)/https://img.bohaishibei.com/2025/06/24/eJls78uZAxPHp14.png)

:format(webp):quality(80)/https://img.bohaishibei.com/2025/06/24/D325xOrop4fWwjt.png)

:format(webp):quality(80)/https://img.bohaishibei.com/2025/06/24/avuYlGPSbQhLs2D.jpg)

:format(webp):quality(80)/https://img.bohaishibei.com/2025/06/24/QfJuXCSGlEKb3on.jpg)

:format(webp):quality(80)/https://img.bohaishibei.com/2025/06/24/7laADshbRufI2OT.webp)

:format(webp):quality(80)/https://img.bohaishibei.com/2025/06/24/gJOBpHNWCQ6V5nY.webp)