文/云鹏

来源:智东西(ID:zhidxcom)

就在北京时间1月4日凌晨2点45分左右,美国科技巨头苹果的股价达到了182.88美元,市值第一次站上了三万亿美元的台阶。

苹果成为全球第一家踏入三万亿美元俱乐部的公司。

▲苹果今日凌晨股价,图中时间为美国东部时间,来源:谷歌财经

三万亿美元什么概念?约等于2.5个特斯拉、5.3个腾讯、7.3个茅台或24个中国移动的市值,约合人民币19.06万亿元。

不过,虽然三万亿不是一个小数目,但苹果到达三万亿,可以说是一件意料之中的事。从1982年IPO之初的18亿美元到2018年的1万亿美元市值,苹果花了36年,而从1万亿做到2万亿,苹果只用了2年。

苹果突破三万亿,只是时间问题。

不过,苹果这次站上三万亿市值并不稳当,股价盘中又小幅下降,最终市值稳在了2.99万亿美元。

站在三万亿市值的节点上,回顾苹果走过的近40年,可以说就是在看科技产业高速激荡前行的40年。而就看当下,经历疫情、缺芯一系列挑战后,苹果市值依旧高歌猛进,苹果到底为什么如此“值钱”?

而突破三万亿之后,苹果这艘巨轮似乎仍在加速前行,苹果的天花板,还远未可知。

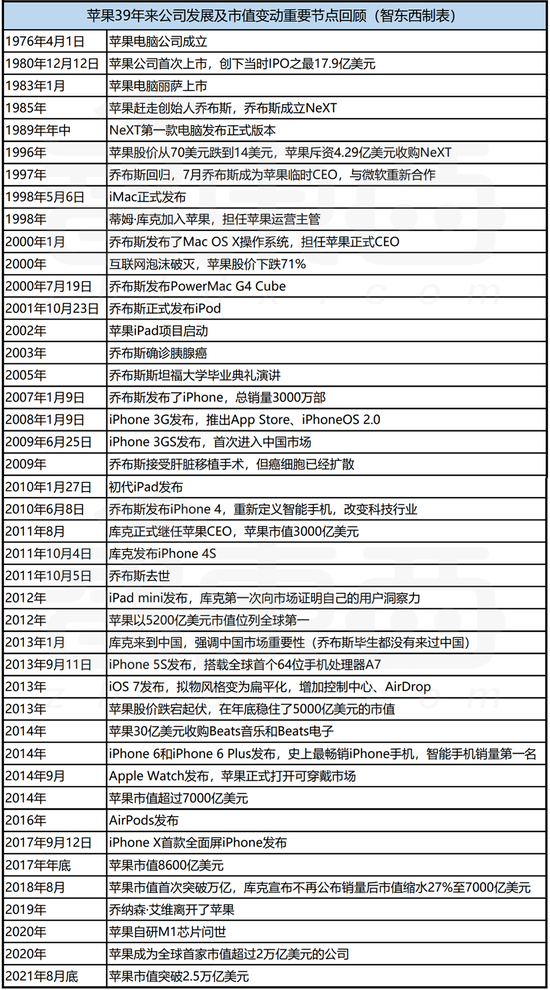

苹果39年来公司发展及市值变动重要节点回顾:

▲根据公开信息整理

01.

为什么资本市场如此看好苹果?

苹果三万亿美元的市值,能够说明的一件最直观的事情就是,资本市场对于苹果这家公司是普遍看好的。

iPhone、iPad、Mac电脑、Apple Watch、AirPods,哪一项业务拉出来都是所在品类的“王者”级存在。这些是摆在台面上的,而背后这些投资人还看到了苹果的哪些潜力点呢?

其实很多分析报告中都提到很关键的一点,就是苹果庞大且稳定的现金流,这是资本市场非常青睐的。

1、手握1000亿美元,碰上啥事都不慌

庞大有多大呢?根据苹果财报数据,2021年苹果现金流规模大约在1000亿美元左右,也就是说,苹果目前的现金流相当于一个完整季度的总营收。

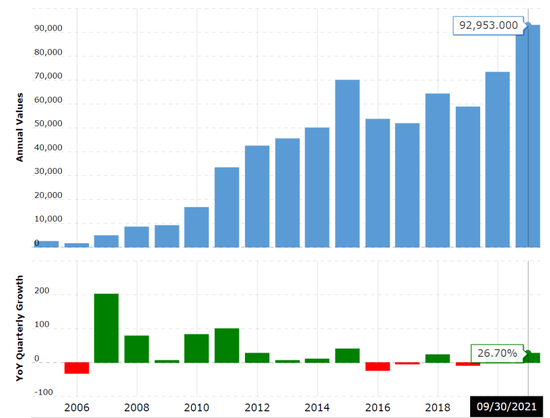

▲2017年9月-2021年9月苹果现金流情况,来源:Seekingalpha

并且通过回顾过去将近15年的数据我们可以看到,苹果在近8年的现金流都稳定在500亿美元以上。苹果的现金流不仅规模大,而且还较为稳定。

▲2005-2021年9月30日,苹果现金流统计,单位:百万美元,来源:macrotrends

今年1月,苹果的净现金储备规模已经达到了2672亿美元,约等于一个耐克、一个丰田汽车或者一个中国工商银行的市值。

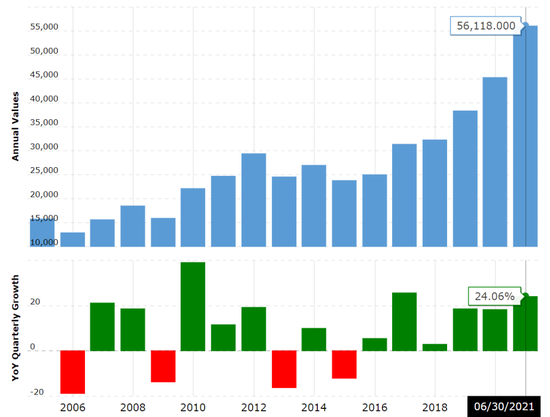

值得注意的是,紧随苹果之后,已经迈入两万亿俱乐部的微软,其现金流规模约为560亿美元,而即将踏入两万亿门槛的谷歌,其现金流约为428亿美元,能够看到,这些近年市值攀升迅速的美国科技巨头们,普遍具有比较充裕的现金流。

▲2005-2021年9月30日,微软现金流统计,单位:百万美元,来源:macrotrends

国内这边,根据各家财报,腾讯2020年的现金流规模约为234亿美元,而小米约为1000亿人民币,也就是166亿美元。有意思的是,腾讯的股价在近几年呈现波动上涨态势,并且增幅不小,但小米的股价却呈现“过山车”的态势。

可以看到,庞大且稳定的现金流储备是苹果受到资本市场青睐的关键,但具有一定规模的现金流,并不等于股价一定会持续走高。

既然现金流如此受到资本市场看重,那么它究竟有什么作用呢?

其实近两年来的疫情就是一个很好的例子,苹果的股价在疫情中逆势增长,尤其是变种病毒在全球肆虐时,这种现象变得更为明显。根据美国知名投行Needham分析师Laura Martin所说,投资者普遍将苹果的股票看作市场充满不确定性时刻的“安全避风港”。

她说,苹果拥有巨量的现金流,能够承受任何经济放缓的影响,这是非常关键的。即使经济再不景气,苹果也不会面临破产。

除此之外,重组的现金流也让苹果有能力可以持续回购股票,这一行为也让投资者能够获益,并且也有提升信心的作用。

近年来,苹果一直在持续回购股票,资产管理公司Bernstein分析师Toni Sacconaghi预计,苹果会在未来五年内将持续回购股票,每年回购3-4% 的股份,直到2026年底。

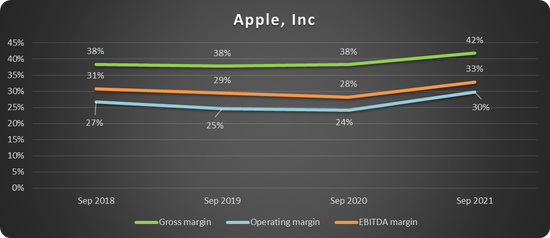

苹果的这样令人羡慕的现金流状况,与其业务的高利润密不可分。根据苹果财报,苹果的营业利润已经连续四年呈现增长态势,并且苹果今年三季度的净利率已经超过了30%,甚至这一数字已经超过了一些同类企业的毛利率。

▲2018年9月-2021年9月苹果利润情况,来源:Seekingalpha

值得一提的是,苹果的服务业务毛利率达到了68.4%,其中就包括我们熟悉的AppStore、Apple TV+、iCloud、第三方订阅、授权许可、Apple Care、Apple Pay等子业务。

并且服务业务的营收规模已经相当于iPhone的三分之一,约等于Mac电脑和iPad营收总和,其利润规模可想而知。

根据Counterpoint数据,2021年第二季度,苹果一家就拿走了全球智能手机行业整体营收的四成,而利润更是拿走了四分之三,所有竞争对手争夺剩下的四分之一。这样悬殊的差距也造就了苹果不可复制的高利润。

因为已经不可能再有第二家公司,分得跟苹果一样多的利润了。

2、产品样样强,未来规划也踩对了点

除了高利润带来的庞大现金流,苹果出色的业务表现也是资本市场看重的关键因素之一。

今年10月,由于iPhone 13系列的火爆,苹果直接登顶中国智能手机市场出货量第一,将vivo、OPPO、小米、荣耀等一众国内安卓厂商甩在了身后。

尽管供应链不断传出零部件短缺、工厂停产的消息,但在零售端,iPhone 13系列激涨的销售从未熄火。一位从业20余年的手机经销商告诉智东西,今年手机市场不景气,往年到了年底,早就忙的不可开交,而今年大家都不知道该卖点啥,只有苹果卖的好。

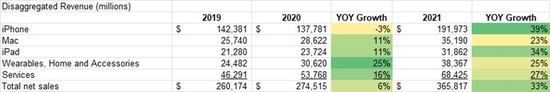

根据财报数据来看,今年苹果iPhone、Mac、iPad、无线及居家配件、服务等主要业务的营收相比2020年均有显著增长,甚至除了Mac,涨幅均超过了25%。其中iPhone的涨幅更是接近40%。

▲苹果主要产品及服务营收情况,数据来源:苹果财报

有分析师总结道,今年,苹果在每个地区的业务和每个细分市场都实现了创纪录的收入。

除了眼下的爆品销量不断创造新高,苹果还有很多即将发布的“重磅产品”,也受到了资本市场的普遍看好。

比如大家最熟知的苹果AR眼镜,大概率将于2022年发布,并且苹果已经在开发第二代AR眼镜,还从Meta挖来了人才专门主攻AR业务。

今天,元宇宙概念火爆,虽然大家都没有摸出什么“门道”,但业内人士普遍认为,元宇宙的未来其实是一定的,只是实现的方式、时间以及具体形式还无法确定。

而在未来的元宇宙时代,AR、VR等虚拟交互技术将会成为关键,而苹果以自身软硬件生态的能力杀入AR市场,也会给产业带来巨大的想象空间。

此外,苹果造车的传闻已经基本能够“实锤”,不论是招兵买马,还是专利方面的布局,都表明苹果是一定会做智能汽车这一类产品的。目前,苹果正在加速开发自动驾驶或半自动驾驶技术,我们期待的“Apple Car”,可能已经不远了。

从财务状况到业务状况,苹果强劲的表现俘获了一众分析师的心。摩根大通分析师Samik Chatterjee甚至直接将苹果的目标股价从180美元上调至210美元,并认为苹果是2022年的首选股票。

知名证券公司Wedbush分析师 Dan Ives 、Evercore ISI 分析师 Amit Daryanani 也给出了类似观点,他们都认为苹果股票是他们来年最看好的选择之一。

02.

苹果的优势令人馋出口水,却又难以复制

资本市场对苹果的青睐自有其逻辑存在,而从普通消费者以及行业从业者的角度来看,苹果有着三个非常明显的优势,令人很难学来,甚至难以模仿。

最明显的就是过硬的产品力,虽然苹果在一些新技术上采纳的速度要普遍慢于国内安卓厂商,但不可否认的是,“苹果出品、必属爆品”的定律似乎至今依然应验着。

安卓阵营从2019年就开始将高刷新率屏幕应用于手机中,苹果虽然迟了两年之久,但第一次搭载高刷屏的iPhone 13 Pro系列,就用Pro Motion自适应刷新率技术告诉了整个行业,什么才是真正“又快又省”的高刷屏,也彻底解决了高刷和功耗无法兼顾的问题。

此外,基于一些原有的配置,苹果也可以通过体验上的优势赢得市场认可,比如在手机影像能力方面,厂商们都在争夺超大底、高像素、潜望式镜头等特性,而苹果却利用一个“电影模式”,在视频当道的5G时代,准确切中了用户的痛点。

在更多计算摄影算法的加持下,iPhone 13系列的视频拍摄体验也超过了安卓阵营的整体水平,尤其是在视频动态范围、防抖等体验影响突出的关键点上。

当然,苹果自研A系列芯片领先两代左右的峰值性能、iOS、iPadOS、macOS等系统的流畅操作体验及多设备协同能力,也让苹果的产品一直有着独特的吸引力。

为什么说这样的产品力无法复制,因为这背后是苹果软硬件底层技术的打通,并且采用高度定制化的硬件,并非供应链吃“大锅饭”的通用方案。自研芯片、自研算法、自研操作系统加上高度定制化的专用零部件,才构成了苹果过硬的产品力。

其实,这样的产品力的背后,就是苹果的第二个核心优势,强大的供应链把控能力。

不论是缺芯潮,还是疫情对于线下市场的猛烈冲击,苹果都成为了最终的幸存者,甚至是受到影响最小的那一个。

这与苹果真金白银的投入也密不可分,根据供应链信息我们能够了解到,许多供应商为苹果提供产品时,都会打造专门的团队,并且苹果会进行针对性培训,苹果还会为供应商购买专门的生产设备。

这一切都围绕着一个核心目的,为苹果做好产品。如此的投入,也就让苹果这一优势变得难以复制。

当然,苹果的供应商们也的确跟着苹果获得了实打实的利益,否则这样的商业模式就无法维系。单从资本市场角度来看,苹果供应链厂商的股价和市值大部分都呈现高速增长态势。

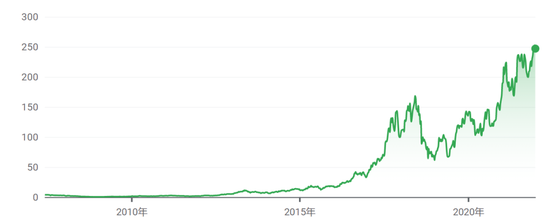

海外的高通、德州仪器、Qorvo、康宁、思佳讯、Cirrus Logic,国内的立讯精密、舜宇光学、京东方、蓝思科技、歌尔股份等,多家公司都已经成长为千亿市值以上的行业“小巨头”,立讯精密已经站上了3500亿市值,而舜宇光学的股价更是在四年里翻了将近20倍。

▲舜宇光学股价走势图,单位:元,来源:富途

苹果对于供应链“小弟们”的带动是显而易见的,“跟着大哥有肉吃”,所言非虚。

最后,也是最难复制的一点,就是苹果这一品牌在普罗大众消费者心中的意义。听起来,这也许有些“玄学”的味道,但不可否认,伟大的成功和偶然性并不矛盾,有时甚至经常相伴相生。

苹果这家公司,其创始人乔布斯的个人魅力色彩极为浓厚,甚至可以说,苹果之所以能够为世界所熟识,之所以能够在更多人的心中留下记忆,大多是因为乔布斯这一个人。

而拥有一个具有如此影响力的创始人,对于一家公司来说,往往是可遇而不可求的。

在乔布斯之外,苹果iPhone 4曾经对于智能手机乃至整个科技行业的改写,iPad、Mac、AirPods等一系列产品在诞生之初给消费者带来的震撼,都已经深深植根于苹果的品牌基因之中。

因此,尽管大家都在“吐槽”苹果的创新停滞了,苹果开始“挤牙膏”了,但我们始终对苹果抱有期待,只因为它是苹果,如此简单,也如此难以复制。

03.

苹果可以高枕无忧了吗?

当然,对于再大的企业来说,都不存在绝对的安全,曾经的IBM、曾经的诺基亚都在诉说着这样简单却又致命的道理。

随着目前全球科技产业连接的加深,可以说没有一家企业可以将所有事“一手抓”,苹果遍布于全球的供应链体系,既是其优势,也是其挑战。

而“科技是有国界的”这一说法,在近年来大国博弈中被不断证实,苹果供应链企业也会受到政策因素的影响。

同时,苹果的对手们也在成长,就在昨天,小米创始人兼CEO雷军直接喊出了对标苹果的口号,用两款不同尺寸的旗舰机直接对标iPhone 13和iPhone 13 Pro Max。另一边,新生的荣耀也将苹果视为今后最主要的对手。

虽然苹果10月获得了国内手机市场出货量第一,但随着新的一年里小米、荣耀、OPPO、vivo、realme、iQOO等厂商接连不断的新机攻势,苹果要做的还有很多。

但对于苹果来说,更大的挑战来自于苹果能否实现对自己的超越。

苹果能否不断保持自己的创新力,给科技产业带来更多方向上的引领,或者通过自己的产品改变某个产业的生态和玩法,都是业内普遍期待的。

另一方面,苹果未来众多的重磅新品,能否像从前一样“款款爆品”,款款改变行业,仍然充满不确定性。

04.

结语:三万亿远不是苹果的天花板

苹果的三万亿之路,值得玩味,背后虽然有许多“学不来”的核心优势,但也能让我们看到,每一个科技巨头的诞生,既有时代的助推,也必然有着自身“人无我有”的过硬本领。

三万亿之后,苹果这位巨人,显然还没有顶到自己的“天花板”,未来更多的产品规划,也让这家公司依然令人充满期待。AR眼镜、折叠屏手机、智能汽车的落地将给科技产业带来怎样的变革,苹果可能很快就要给出答案了。

与此同时,微软、谷歌、亚马逊等美国科技巨头的股价也在近两年涨势迅猛,微软目前市值也达到了2.53万亿美元左右,向着三万亿市值进发。在可以预见的未来,全球三万亿俱乐部还会更加热闹。

微信扫一扫打赏

微信扫一扫打赏 支付宝扫一扫打赏

支付宝扫一扫打赏