文 / 胡语彤

来源 / 锌财经(ID:xincaijing)

新茶饮的两大头部企业最近都处在焦虑中。

2 月 9 日,喜茶被曝出年前启动内部大规模裁员,总体涉及 30% 的员工,其中信息安全部门全体被裁,门店拓展部门一半被 “砍”。

喜茶紧急回应称,公司不存在所谓大规模裁员的情况,年前少量的人员调整为基于年终考核的正常人员调整和优化,且公司目前并没有任何上市计划。

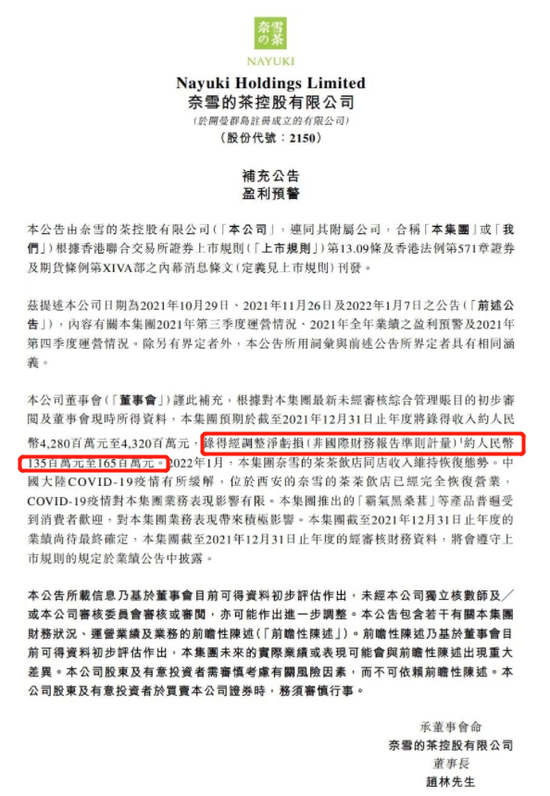

而就在前一天,奈雪的茶(下简称奈雪)的最新补充公告也引起外界关注。

公告显示,奈雪在去年录得收入预期约为 42.8 亿元~43.2 亿元,同比预增超 40%。但净利润却呈现负增长态势,2021 年净亏损预期约为 1.35 亿元~1.65 亿元。

公告中奈雪还提到,自今年 1 月份以来,奈雪茶饮店同店收入维持恢复态势。结合 1 月份发布的第四季度营业公告来看,奈雪已经回归至 2020 年同期的销售水平,并且在部分成熟市场达到同店收入增长。

根据官方消息,奈雪目前正处在恢复盈利的阶段,然而仍处在股价腰折和亏损不止的现状。两大新式茶饮品牌相继陷入风波,这是属于新茶饮行业共性问题,还是各自企业经营问题?

奈雪的 2021 年,不太平

作为 “新茶饮第一股”,奈雪的经营弊端要比喜茶更加直观。

亏损问题在本次公告中再次引起关注,超出 1.35 亿元的净亏损比起招股书中的数额更加触目惊心。

招股书显示,2018 至 2020 年的三年期间,奈雪持续保持亏损态势,净亏损分别为 6973 万元、3968 万元、2751 万元,1.37 亿的亏损总额几乎与去年一年的净亏损持平。2020 年前 9 个月的利润率仅只有 0.2%,上年同期为 1%。当时奈雪对于利润亏损原因给出的解释是,公司正不断地扩大业务规模及扩展茶饮店网络所致。

2020 年年底,奈雪当时在全国拥有着 489 家直营门店,遍布 66 个城市。五个月后,门店数量更是扩充到 556 家。但与门店快速扩张不匹配的是日均订单量却在不断下滑,2018 年每间门店的日均订单为 716 单,2019 年变成 642 单,到 2020 年 9 月则降到了 465 单。

在外界对其盈利能力的质疑声中,奈雪仍于去年 6 月底通过上市聆讯。可惜的是,上市当日奈雪便迎来首日破发,开盘价为 18.86 港元,当日收盘价为 17.12 港元,相较于 19.8 港元的发行价跌去 13.54%。

两个月后,奈雪的行业口碑再次受到重创。

一位新华社记者曝光了奈雪的后厨卫生情况,存在蟑螂出没、水果腐烂、标签乱改等食品安全问题,在高昂的客单价面前消费者们情绪更是一触即发。在黑猫投诉网站上,有关奈雪的投诉量已经多达 590 条,其中以食品安全、优惠券使用问题为主。

在失去资本市场以及消费者信任的双重危机下,奈雪在 2021 年的日子显然过得不太安稳。

一个忙着扩店,一个忙着投资

在拿到融资后,喜茶与奈雪以两种不同的方式开始跑马圈地。

奈雪的打法以 “扩店” 为主,一直坚持在一线、新一线城市和重点二线城市搞扩张,不惜花费 IPO 募资所得 48.424 亿港元中 70% 来投入扩张版图的计划,以此来提高市场渗透率。

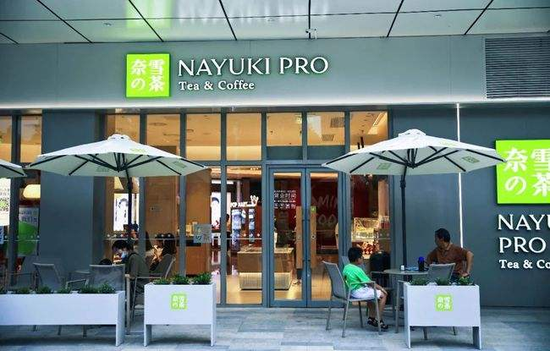

奈雪创始人彭心曾表示,新茶饮的出现,核心是要突破两件事,第一是让年轻人喝茶。第二则是让年轻人把喝茶当作一种新的社交生活方式。为达到此目的,奈雪的店铺通常都选择在客流量大、高端定位的商业中心。

在门店类型上一般分为标准茶饮店和 PRO 茶饮店两款,前者的门店面积在 200 平米左右,这样一个门店需要投入的金额平均在 185 万元。而另一个 PRO 茶饮店,面积会相对小一点,每个店的投入能少 60 万元左右。

上市前夕的奈雪,把 2021 年、2022 年的新店目标分别设 300 家和 350 家。数据显示,去年奈雪已经超额完成 26 家,仅第四季度奈雪便在全国新开出 149 家门店。

从招股书来看,奈雪最重要的三块成本分别来自材料成本、员工成本和使用权资产折旧,在 2018 年至 2020 年中这三项之和的比例高达 77.70%、77.07% 和 79.06%。大店模式对应着员工数量的需求,员工成本的比重在近三年都一直维持在 30% 左右。

高成本、高速的扩店模式也是致使奈雪长年亏损的重要因素之一,尽管后面有开始缩小门店、改变选址和增大数字化的投入以减轻人力成本等举措,但目前来看收效甚微。

而喜茶却走上了另一条路:投资。

去年 7 月 13 日,喜茶在完成由红杉中国、腾讯、高瓴资本等领投的 5 亿美元的 D 轮融资后,转头又把钱投给了一家精品咖啡品牌 Seesaw。据悉,本轮融资金额数目超过亿元。

据统计,2021 的下半年喜茶共有 6 轮对外投资。其中涉及到咖啡、茶饮、酒水等其余赛道,但总体来说还是没有脱离饮品类别,因此喜茶的投资行为也被外界理解为是对饮品市场里的多元化布局的一步。

在投资领域的频繁举动和 600 亿元的超高估值之下,喜茶的上市进程却迟迟未有动静。

此次裁员风波中,有员工普遍猜测是喜茶近一年的业绩不佳,可能迫于财报压力,需要为上市做准备而精简人员。最新数据显示,自去年 7 月份起,喜茶在全国范围内的坪效与店均收入开始下滑,3 个月时间便下降 19%,与 2020 年同比下滑超 30%。

无论选择扩店还是投资,困扰两大品牌终极问题还是盈利。

奈雪、喜茶走向下沉

而在新茶饮赛道里,还有一名不一样的 “玩家”—— 蜜雪冰城。

一曲 “你爱我,我爱你,蜜雪冰城甜蜜蜜” 的魔性广告曲响遍全网后,蜜雪冰城正式打入新茶饮战争。凭借着 4 元一杯柠檬水和 3 元一甜筒的超低价格,成为首个在全国开出 1 万家门店的茶饮品牌。

蜜雪冰城的爆火,让奈雪和喜茶两家都看到了希望。据艾媒咨询报告,人们能够接受的新式茶饮价格正在发生变化,其中选择 11-20 元区间的消费者占比 52%,21-30 元区间占比则为 25%。

今年 1 月份,奈雪便尝试做了一次下沉市场的 “试水”。

奈雪下单的小程序中,出现了一个 “限时轻松购” 系列,其中有 2 款茶饮和咖啡的售价低至 9 元一杯。比较以往在 25-30 元区间的客单价而言,降价幅度高达 70%,本次的限购活动持续了 1 个月的时间。

无独有偶,喜茶早就在头几日宣布降价:部分产品下调 1-5 元。喜茶官方对此表示,降价是得益于品牌势能、规模优势以及在供应链方面积累等。

其实在更早之前,喜茶和奈雪都有过针对下沉市场的子品牌探索,反响却没能达到预期效果。

2018 年,奈雪所属总公司正式推出 “梨山”,主打都市下午茶与强社交属性,将门店面积与客单价都往下调了一级。据悉,梨山的门店面积在 80-150 平方米之间,客单价在 27 元左右。成立三年后,奈雪便以收益不佳的缘由结束了该品牌的运营。

奈雪没有摸透平价路线的玩法,而喜茶紧接着于 2020 年推出子品牌 “喜小茶”,在命名上更能凸显子母品牌的关联性。

与喜茶相对应的,喜小茶瞄准的是二三四线城市的二级市场,把定价设在了 8-16 元区间内。喜小茶的一周年小报告显示,现在喜小茶的运营范围仍然集中在广东 6 大城市,共 22 家门店。局限于地域的喜小茶,还没有足够的实力迎接像蜜雪冰城、一点点、CoCo 都可、古茗等这样的强劲对手。

数据显示,目前中国新式茶饮的品牌数量共计 163 个,更多连锁品牌杀入新茶饮赛道后,因新茶饮行业壁垒低、薄利、同质化的特性,内卷现象只会越来越严重。如何 “圈地” 和如何 “保地”,这不仅仅是喜茶、奈雪两大头部企业的难题,而是整个新茶饮赛道所有玩家的共性问题。

微信扫一扫打赏

微信扫一扫打赏 支付宝扫一扫打赏

支付宝扫一扫打赏

![马斯克宣称要把自由女神熔了[doge]](https://cdn.bohaishibei.com/thumb/?src=https://img.bohaishibei.com/2024/12/12/T2rnfjYPzXGmAw4.jpg&w=400&h=260)