一艘6500车位的标准汽车运输船总长近200米,宽约33米,船舱内有12层甲板,每一层都有一个标准足球场那么大。如果将其中满载的6500辆汽车首尾相接,长度超过30公里。

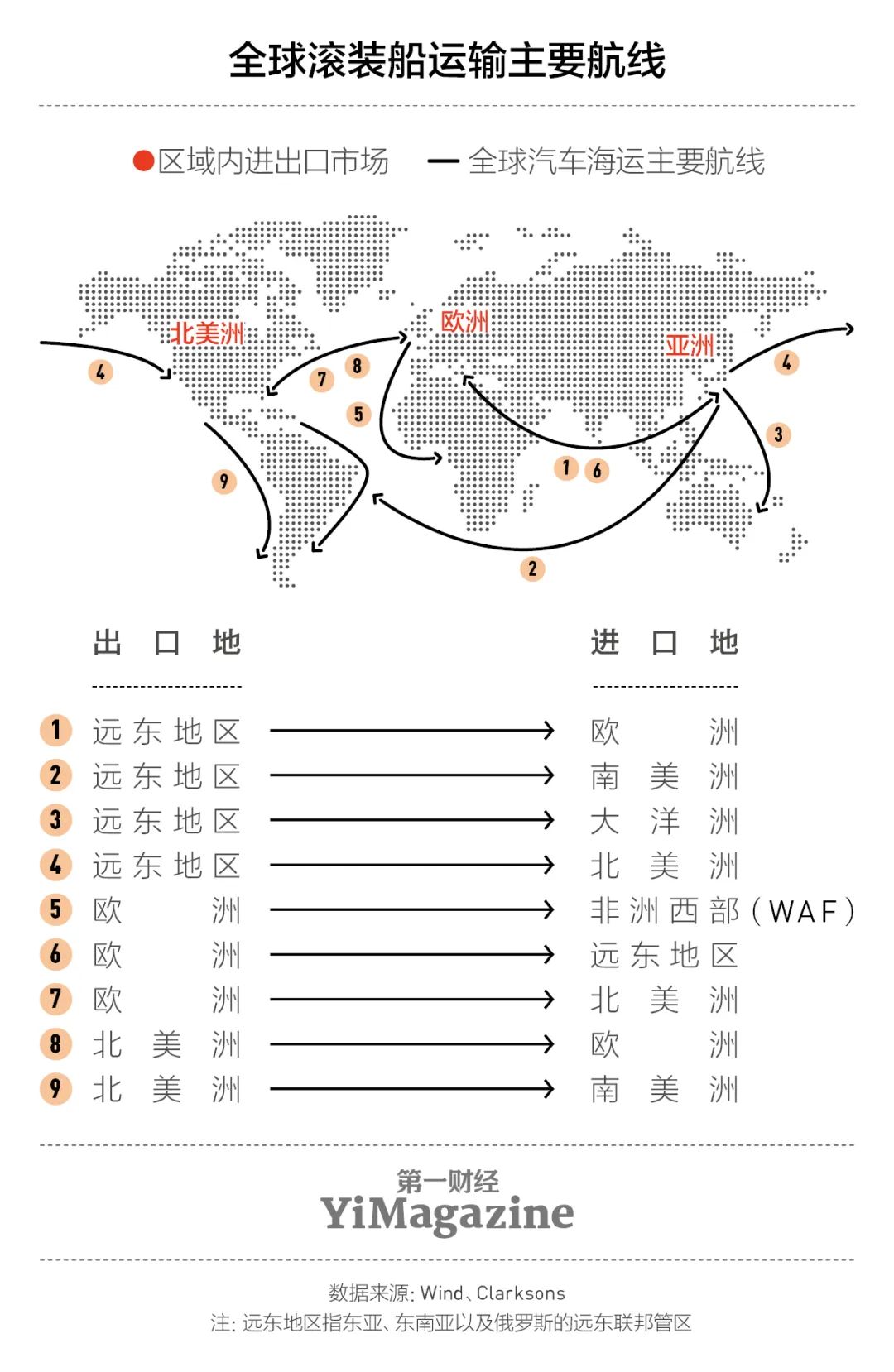

每年有大约700艘这样的汽车运输船,载着上千万辆汽车穿行于全球各海港之间,支撑起了每年7000多亿美元的全球汽车进出口贸易。这是一个平稳、庞大、按部就班的贸易网络,少有突然的繁荣。

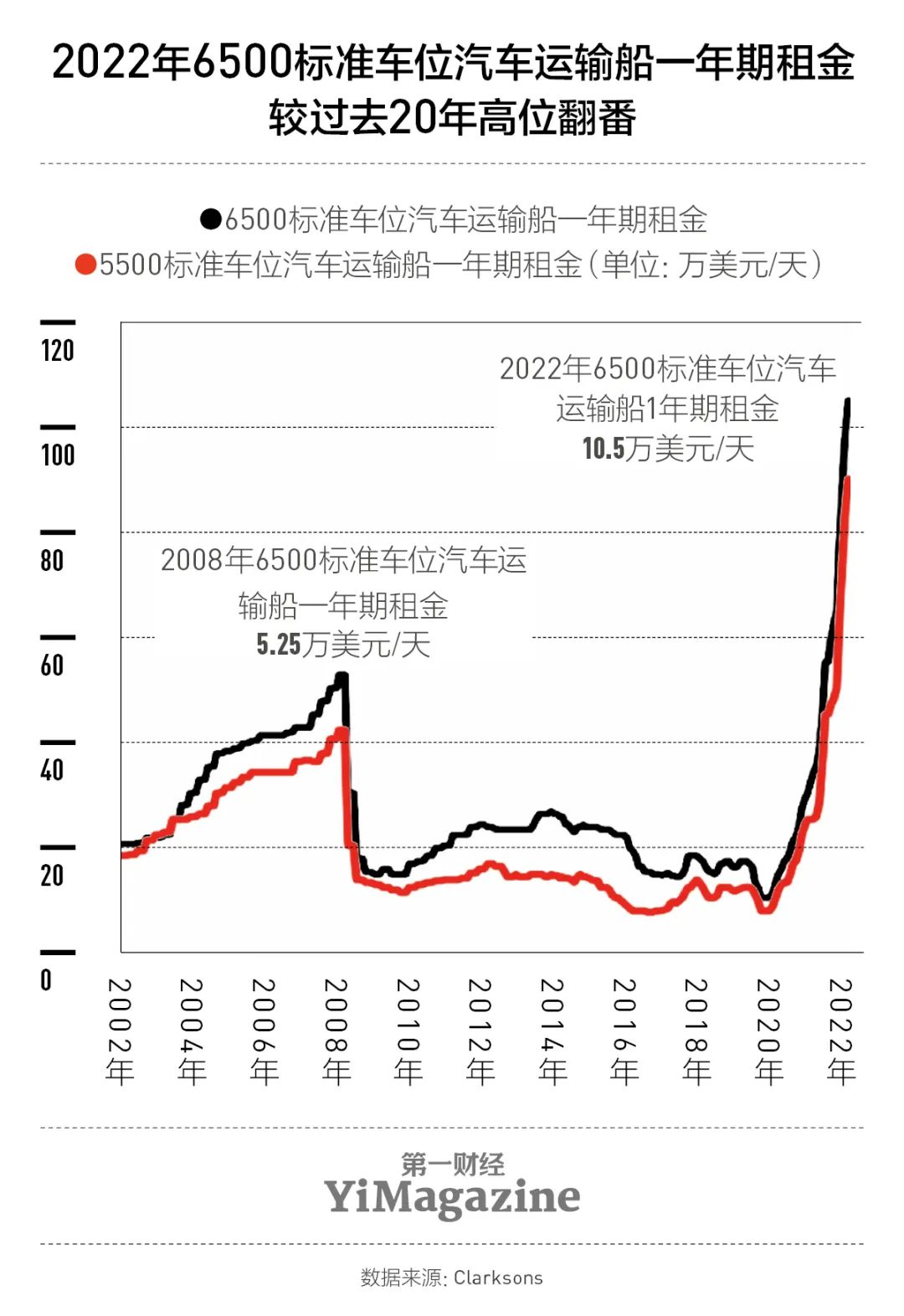

但2022年不同,汽车运输船的租金在这一年经历了前所未有的上涨。现在,一艘6500标准车位汽车运输船一年期的租金已经飙升至10.5万美元/天,较上一轮周期顶部的2008年第二季度翻了一倍。汽车运输船整船售价也水涨船高。2022年9月,东太平洋海运公司出售了一艘船龄已有15年的汽车运输船,售价5000万美元,一年半前,它的价格只有3500万美元。

造船厂接到的滚装船订单越来越多。2022年前9个月内,全球船东的汽车运输船新船订造达到43艘,超过了2021年的订单量,整体运力提升了23.9%。

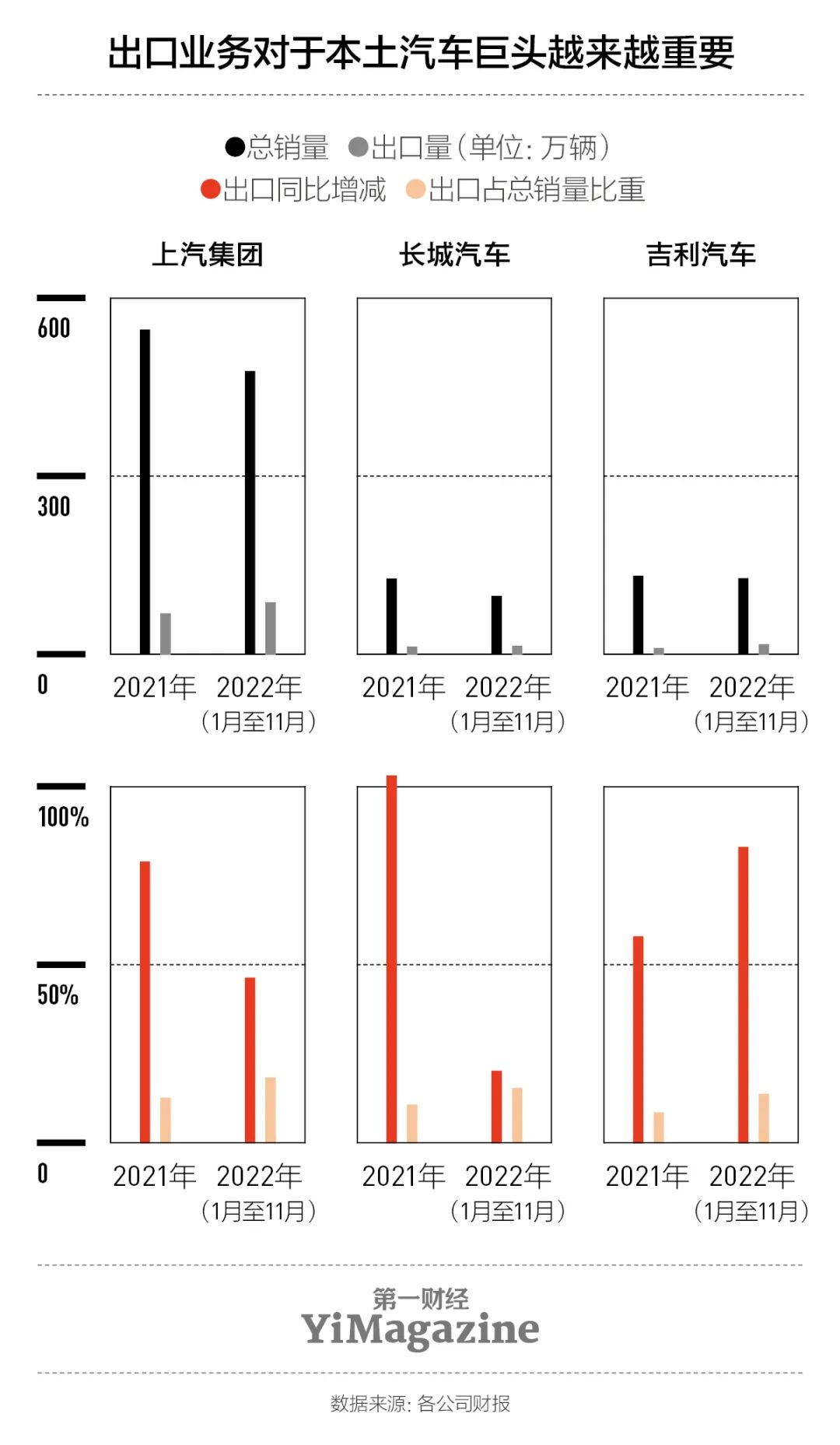

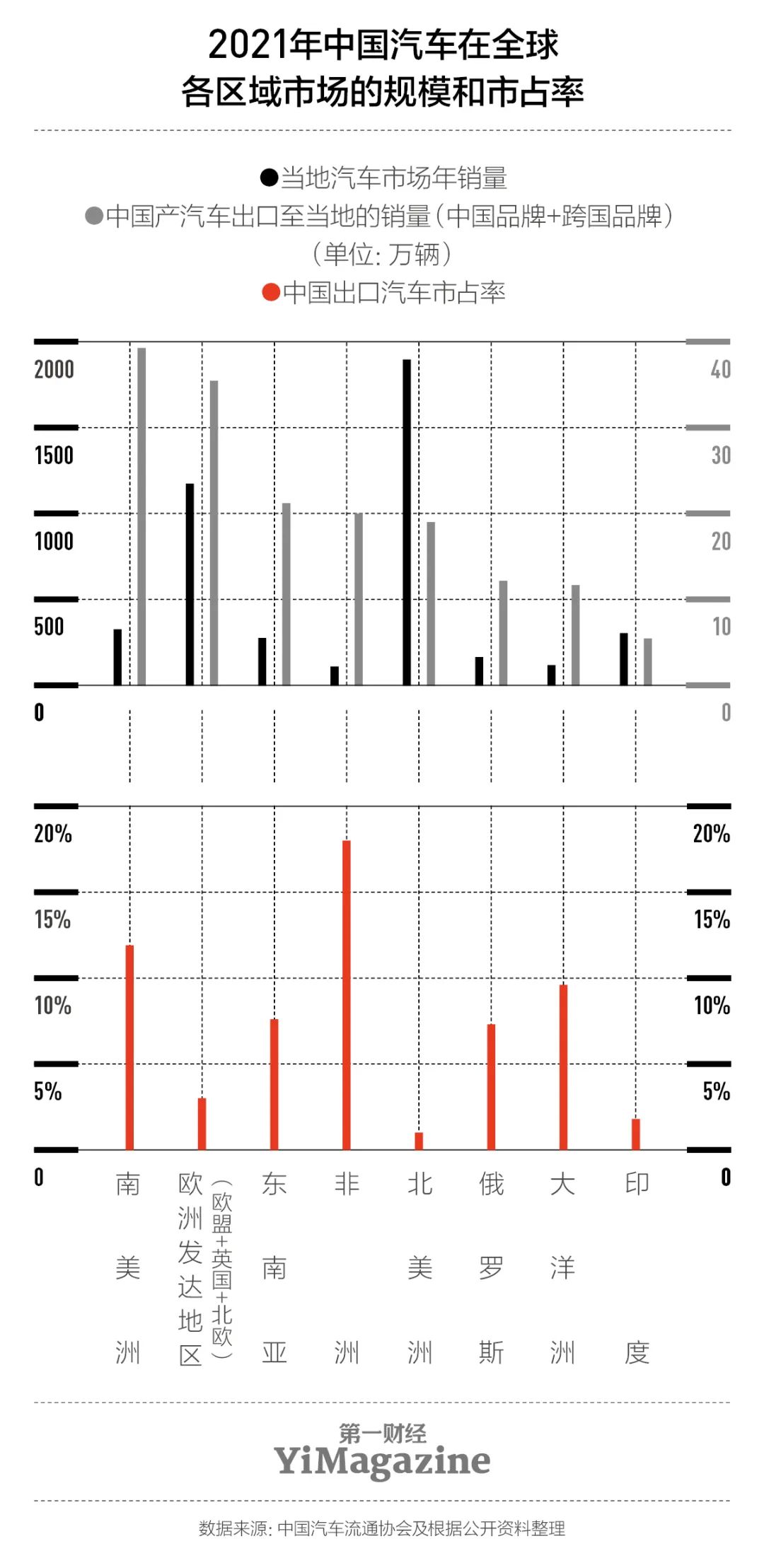

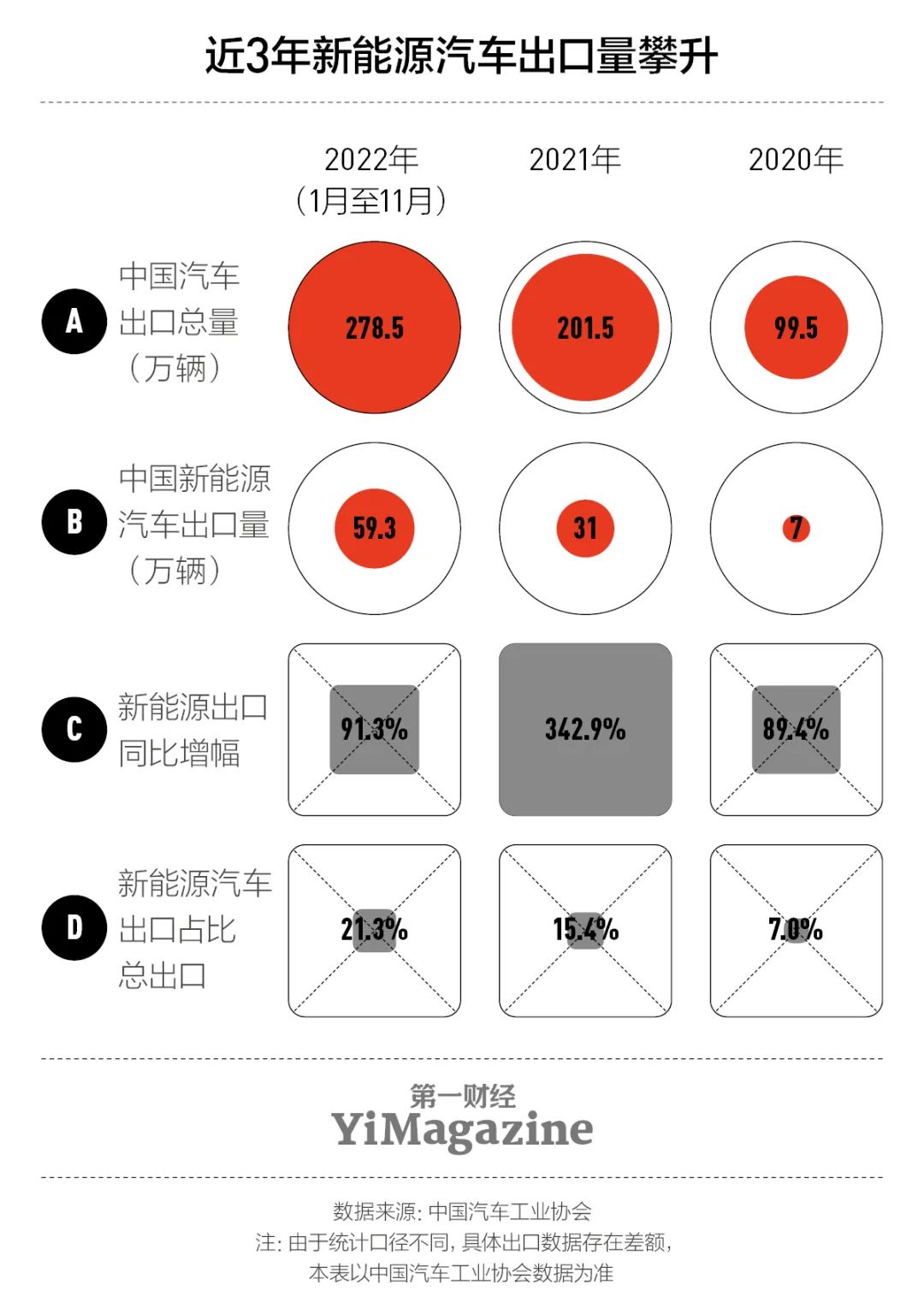

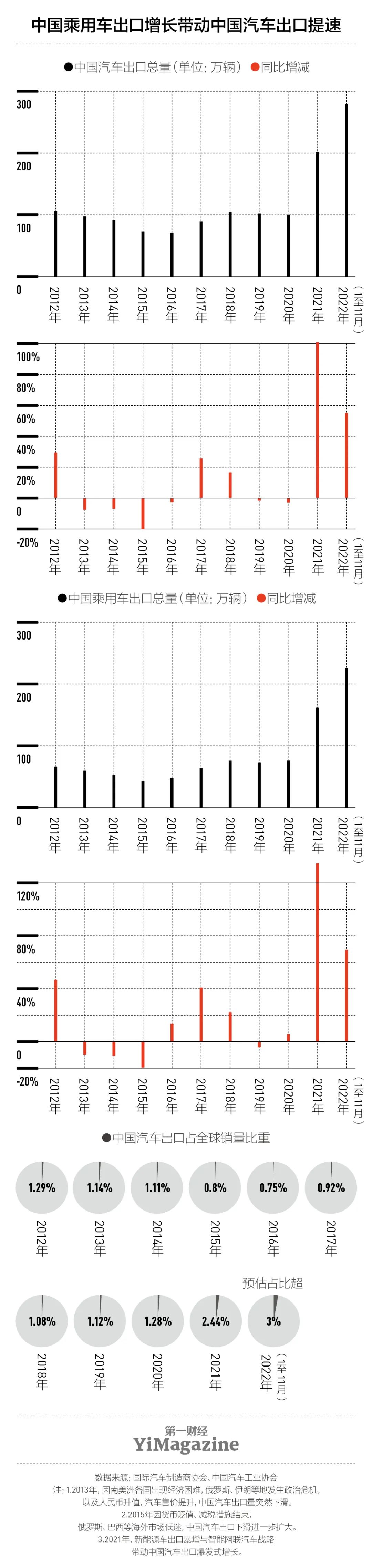

喷涌的新需求来自中国。2022年前11个月内,中国汽车出口达到278.5万辆,同比增长55.3%,中国超越德国成为全球汽车第二大出口国。短短两年时间里,中国生产的汽车不仅进入了俄罗斯、东南亚、北非、南美等传统出口目的地的市场,还出现在澳大利亚、欧洲的街头。

在全球贸易低迷、各类消费品都需求疲软的背景下,这是一个难得的逆势上扬的故事。

01

出口的决心

在梳理中国汽车在海外热销的原因之前,先要理解中国的汽车为什么要被卖往海外。排除各种宏大叙事后,此事的动力并不“光鲜”——产能过剩。

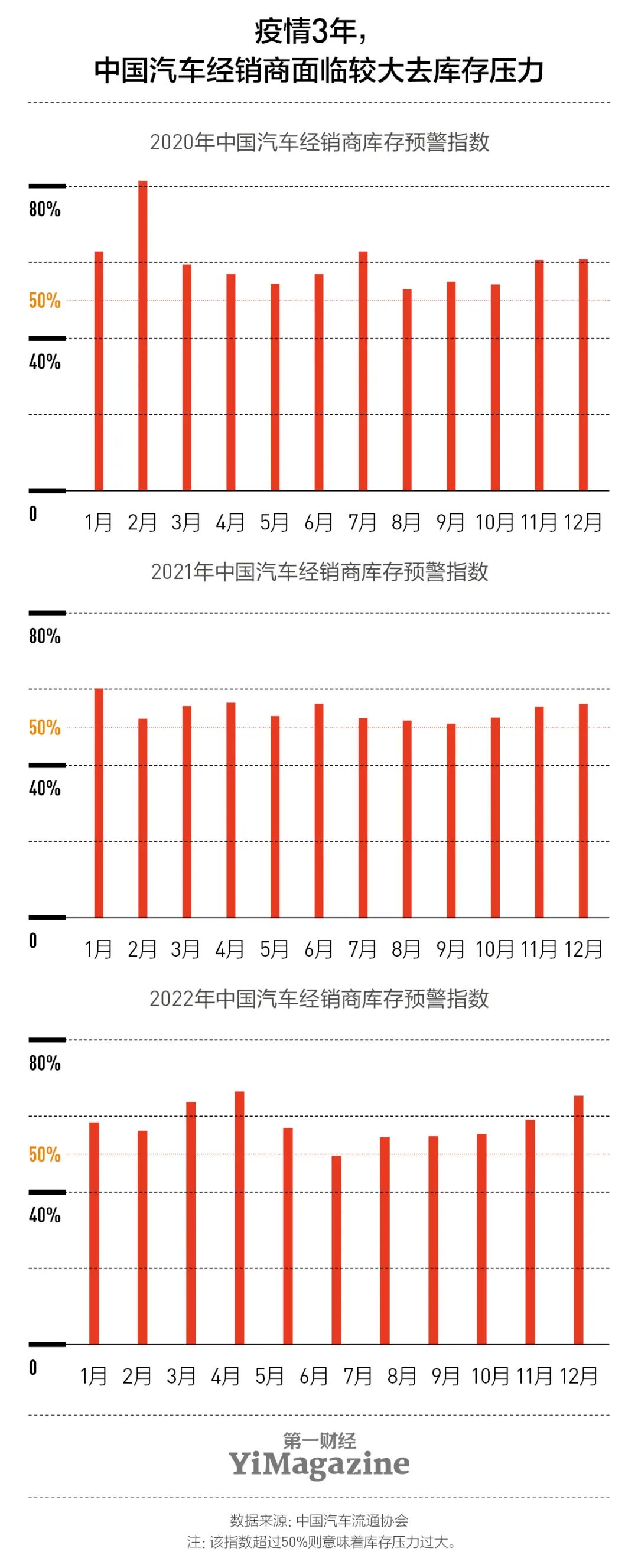

过去10年,中国汽车产能不断攀升,2022年前11个月,中国已经生产了2462.8万辆汽车,其中近9成是乘用车。但与此同时,国内市场的乘用车销量不足1900万辆,产销之间有超过300万辆的差距。

将近1900万辆也只是汽车公司批发给经销商的数量,这些车并未全部卖给消费者。根据中国汽车流通协会的数据,过去3年,中国汽车经销商库存预警指数几乎一直高于警戒水平,2022年仅有11.2%的经销商可以完成全年销量任务指标。

汽车卖不出去,意味着大量的资金沉没,车企的成本也会不断增加。与其困守国内,不如到海外市场放手一搏。中国汽车出海,实际上是车企的“破釜沉舟”之举。

在上汽海外出行总经理助理陆珉看来,出口是消化过剩产能的最好办法,就像20多年前的家电产业一样,“好多事情是逼出来的”。

而这种去库存的需求恰好匹配了海外市场产能不足的空白。2021年,受疫情以及芯片等零部件短缺的影响,欧洲、北美的大量汽车工厂停工停产,在这一年,中国汽车的出口量首次超过200万辆。远海汽船的市场总监唐安辉告诉《第一财经》杂志,在2021年,越来越多的主机厂找到他,聊的都是汽车出口方面的话题,询问能不能多安排一些船。

值得注意的是,大多数中国车企选择的出海路径不是在海外建厂,而是相对简单的出口。相比在当地直接建厂生产、组装、销售,出口这条路的投入和风险都要更低。早期车企出海的目的很明确——赚钱。“长城汽车从来不走先开拓市场后赚钱的路,要出口,就要让每辆车都赚到钱,如果不挣钱,这个车型‘咔’掉都可以”,刘岩回忆道。10年前,刘岩是长城汽车海外公司的一名销售。当时中国汽车出口有过一段短暂的兴盛期,但多是以低价路线抢占发展中国家的市场,最后因为质量不佳损伤了口碑。此后中国汽车的出口量连年降低。

2022年前11个月,上汽集团出口了24.5万辆车,在春天产能严重受影响的情况下,这个数字超过了2021年全年。“我们也建了直营渠道,但不会义无反顾大面积去做,每个市场情况差别很大,只有当一个市场销售情况很好,车企对其的控制度不错,汽车出口的基础体量也到位了,才可能转直销。”一位在国内车企负责海外销售业务的员工告诉《第一财经》杂志。

02

猝不及防的需求

即便需求和产品匹配,中国汽车想要卖到海外,或者说运到海外的港口,也没有那么容易。汽车运输船的产能增长远不如汽车的贸易量那么快。

滚装船运输市场的保有量非常稳定——比较封闭,也比较集中,当运力需求突然增长,滚装船运输市场很容易准备不足。川崎汽船的李希2007年进入滚装船行业,当时公司的船队规模是80多艘船,如今船队总艘数基本维持在这个水平。“当然,主力船的运载能力更强了,拆几艘船、再增加几艘新船,近几年基本都处于这种稳定的状态。”李希说。

同时,由于2020年市场较冷,船东封存或拆除了许多船,等到中国汽车出口量突然暴增,整个市场都有些猝不及防。此外,长久物流轮值总裁闫超告诉《第一财经》YiMagazine,缺芯及疫情封控导致今年汽车的生产时断时续,对物流来说计划量也不是很均衡:“这种情况需要更灵活的运力调集模式和‘公铁水’的配合。”

中国船级社的数据显示,2021年包括上汽安吉物流、招商轮船、中远海特、长久物流、民生轮船等在内,中国主要滚装船运输公司共拥有72艘滚转船,总共可以运输11.03万辆汽车——这对于有超过200万辆要出口的汽车来说,是远远不够的。川崎汽船告诉《第一财经》YiMagazine,2021年开始,在所有下了订单的船中,最早要到2023年年底才有新船空出来,大部分船要到2024年下半年才会陆续下水。

国际海事组织自2023年起生效的环保新法规也会影响全球船队的更新换代。受碳排放政策的限制,滚装船运输服务速度将进一步放缓,据航运大数据公司VesselsValue估计,服务运力将随之减少5%到10%。

舱位紧缺,一箱难求,越来越多的汽车在港口“排起长龙”。长久物流在给《第一财经》YiMagazine的回复中表示,“堵港”问题贯穿了2021年和2022年,“出口量在增加,但各个国家的管控政策不同,物流需要快速反应,要么更换口岸,要么集中调配,物流企业的资源调拨能力显得尤其重要。”

为扩大运力、缓解出口压力,一些车企决定切入物流环节,自行组建船队。2015年,上汽集团创立安吉物流,6年后,该公司与中远海特合作组建合资公司,将中远海特的3艘外贸滚装船收入囊中。至今,上汽集团共拥有31艘滚装船,包括6艘外贸专用船。

不过,全球汽车运输船市场份额仍牢牢被日本、新加坡等国的老牌船运公司把控。尽管在2022年的前9个月内,中远海特与上汽安吉物流新订造了9艘滚装船——这将额外提供6.84万个车位——但截至2021年年末,中国汽车运输船公司所占全球份额仅为5.7%。航运服务提供商Clarksons的数据显示,2021年,川崎汽船、商船三井和日本邮船总共订造了15艘大型汽车运输船,占比汽车运输船全球船东新船订造运力的39.4%,2022年前9个月内,商船三井又订造了4艘滚装船。

相比之下,中国车企购置船只更多是起“保障”作用,这些船远远无法满足出口需求,同时,车企也难以负担组建大规模船队的高额成本。毕竟在市场不稳定的情况下,一个品牌很难将整艘船装满,但这对于船运公司而言并不复杂。川崎汽船告诉《第一财经》YiMagazine,大型船公司和大的车企都有长期合同,互相交换中长期船期和生产计划以方便安排转载和生产备货。当船队在某个港口卸完货,就会到最近港口装货,尽可能将现有运力最大化。更多汽车厂商还是青睐与全球大型船运公司合作,从而稳定运力,满足不断增长的出口需求。

经过漫长的排队等待,当这些中国汽车终于被装上轮船,它们的跨国之旅才算刚刚起步。国际运输的环节相比国内运输更复杂,无论是海运还是干线运输,从委托到交付,整个运输环节的情况很多时候是“case by case”,闫超告诉《第一财经》YiMagazine,经历的国家越多,复杂度与难度越大,“国际上多是联运,很难有一家可以亲自做完全程,不同的国家、不同的口岸都有很多政策需要及时了解。国际运输在跨国的通关互认、海外主段运输资源保障、箱源载具调拨等操作复杂程度较高。”

2022年9月,新能源整车的铁运限制解除,时效强、成本低、排放少的中欧班列成为中国新能源汽车“出海”的新选择。铁路运输环境稳定,比如同样到德国汉堡,班列耗时可能是海运的一半。但因出口目的地不同,解决方案不同,汽车出口的主力仍然在海运,班列更多只是补充。

03

本地化意味着什么

出口是一个比在当地建厂更灵活、低风险的方式,但出口不意味着把车卖给当地的经销商就完事了。事实上,汽车出口做得顺利的公司都建立了一个完整的团队,以认真应对海外市场的需求。十年前的失败经验已经告诉它们,“走出去”是第一步,让汽车在当地“生根发芽”,品牌才能活下去。

上汽集团总裁助理、国际业务部总经理、上汽国际总经理余德曾在接受采访时说,过去在海外,中国汽车出口是贸易形式,如今要转变为经营形式,要成建制、体系化,“不只是卖车,还要建设包括供应链的金融、汇率、物流、充电桩、服务贸易体系,还要在当地建立品牌、发展文化、做公益、做慈善。”

这种本地化能力,尤其体现在中国汽车如今在海外主打的卖点——“智能化”上。“日本车的特点是省油、性价比高,那中国车的特点是什么?现在统一的评价是:在海外,中国的电动车卖得好,中国的油车也不错,因为智能化做得好。”陆珉对《第一财经》YiMagazine说。

另一方面,十多年前的质量问题现在也已大大改善,中国汽车产业链的完善使得中国汽车逐渐摆脱了低价低质的形象。李希记得,10年前在码头装车,每千辆车里基本都有10辆故障车,需要2到4名技术人员在现场随时维修,但现在看评测系统,2万辆车里可能才会有一两辆汽车出现小故障。

但“智能化”并不是直接照搬中国的车载系统。中国汽车出品到印度、欧洲、东南亚,面对不同的市场环境,必须提供“本地化”的智能体验才能让消费者接受。陆珉以上汽在印度市场的拓展为例,他和团队成员在当地走访时发现,印度当地的消费者在4S店里看车时,旁边经常会陪着一位年长的男子,这不是他们的长辈,而是司机。因为人力成本较低,印度的中产阶级买车之后一般会雇佣司机,所以印度的车主通常希望远程监控汽车的使用时长、行驶距离。上汽就在印度的车型里增加了这个功能,击中了当地消费者的需求。

“另一个小例子是,同样的车型,在欧洲的客群可能比东南亚的大十多岁,所以我们要把车载系统的字体做得更大、更清晰。”陆珉说。

这些需求看似简单,对车企来说却是需要权衡的复杂问题。比如车型本地化最基础的一点,车载系统的文字和语音本地化,就比想象的困难。“十里不同音,百里不同俗”,中国车企想在海外某一区域找到一家价格合适的内容提供商并不容易。陆珉告诉《第一财经》YiMagazine,以音乐生态为例,由于海外国家多,哪怕在欧洲地区,也有不止一家音乐内容提供商,因此无法开发一个全球通行的系统,只能根据不同市场来谈。同时,也要考虑成本。“东南亚、日韩、印度、中东,包括非洲,各个国家之间的语言、用户习惯、消费倾向其实有巨大的区别。而海外销量又无法达到国内的销量,如果为每个市场开发专门的系统,摊派在每辆车上的成本远高于国内,平台性价比和用户体验之间的平衡其实是现阶段智能化出海的最大难题。”

为了做好“本地化”,中国车企在团队上必须走“性价比”路线,提高统筹能力,将人效发挥到极致。据陆珉介绍,上汽海外出行沿用“三三制”模式,用最小的业务单元、调动一切可用条件完成任务。在海外多个重点地区,上汽培养了几支“战略小分队”,每支小分队由不到10个人组成,他们先在当地做用户观察,找到核心需求点,再制定方案反馈到总部,同时还会在当地负责技术支持、市场化导入等工作。

长城汽车售后服务部副部长王峰向《第一财经》YiMagazine介绍,以中东市场为例,常规备件订单从下单到运输至沙特港口,需要45天,但如果从迪拜的海外区域中心库发货,只需要7天,紧急的订单在当天就可以出库。“所以我们把服务资源前置到离用户更近的地方,可以更好提升车主的满意度。”

不过,是否符合当地市场的法律法规、是否会受到地缘政治矛盾的波及,始终是中国汽车出海的痛点。刘岩当年在伊朗开拓市场就有诸多障碍,如今,在欧洲,中国车企同样也要注意当地的法规的要求,尤其是数据安全与个人隐私方面的细节。

04

到欧洲去

2022年,中国汽车出海除了数量上的增长,另一个巨大的变化就是目的地市场。中国汽车的旅程终于不再局限于亚非拉,欧洲市场这个“硬骨头”逐渐成为车企的目标。张达告诉《第一财经》YiMagazine,现在几乎每个品牌都在“去欧洲”。

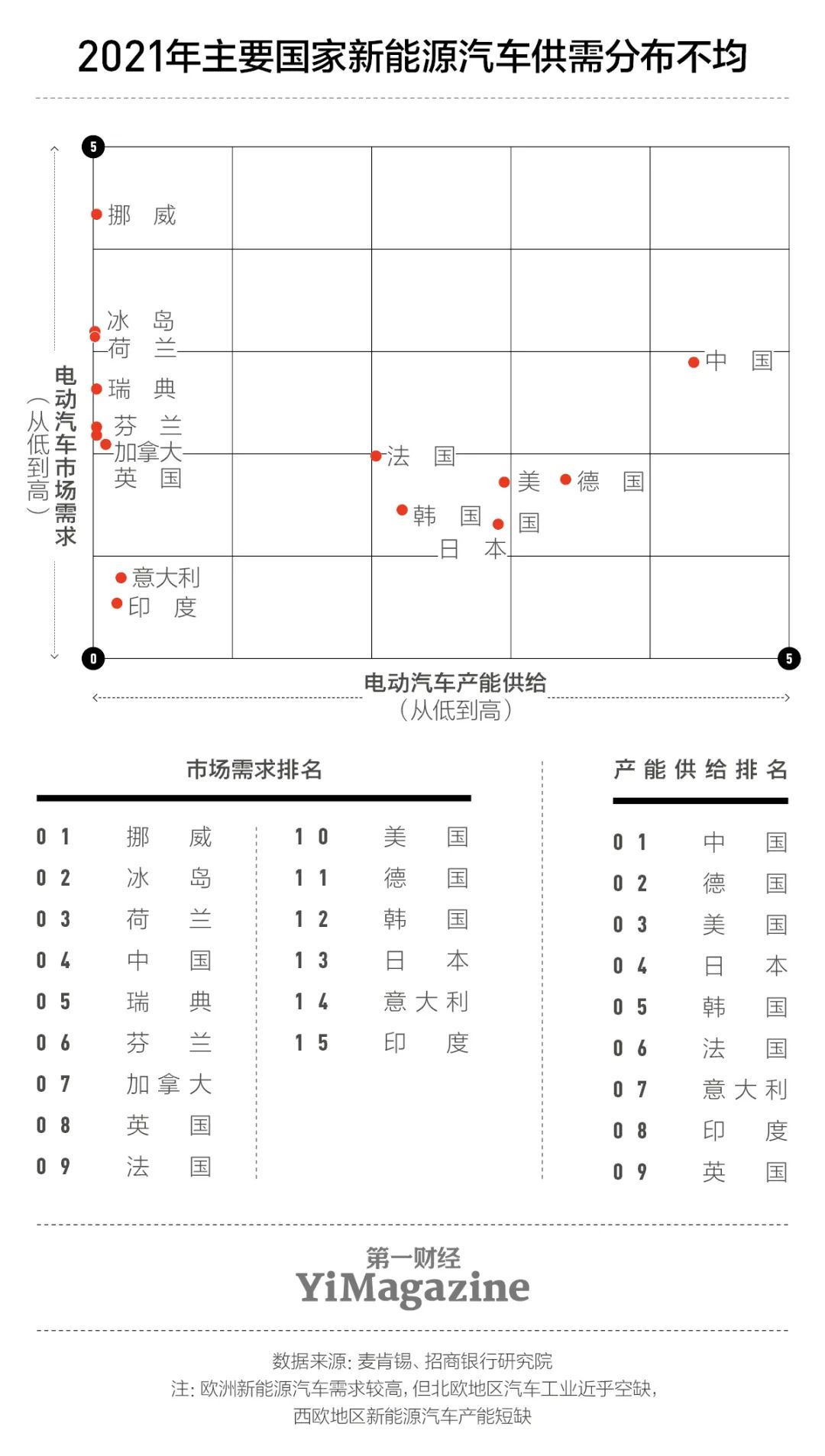

欧洲市场的确有吸引力。虽然汽车销量连续多年下降,欧洲仍然是全球除中国外最大的电动汽车市场。欧洲主要国家禁售燃油车的时间计划与针对新能源车主的强补贴也拉动了市场对新能源车的需求。

根据欧洲汽车制造商协会(ACEA)发布的数据,2021年,欧洲的电动车销量约为227万辆,新车中的电动车渗透率约为19%。麦肯锡分析,尽管当年欧洲新能源汽车需求较高,由于北欧地区汽车工业近乎空缺、西欧地区新能源汽车产能短缺,欧洲的新能源汽车供给主要依赖进口。

不平衡的供需分布给中国车企带来了机会。中国在新能源汽车方面的规模效应让车企能够维持较低的成本,完整的产业链则尽量保证了产能的稳定——截至2022年年末,中国新能源汽车产业链上有不少于400家上市公司。

在2022年前11个月内,除50万元以上,其他价格区间中国的新能源乘用车在欧洲的销量都在增长。蔚来汽车在2021年宣布登陆欧洲市场,2022年又在柏林举办了品牌日。蔚来联合创始人、总裁秦力洪在柏林接受采访时说,蔚来去欧洲的战略是“全体系复制”,公司90%的商业模式都将移植到欧洲,而不只是卖车。所以,现在蔚来在欧洲的主要工作是建立展厅、换电站等基础设施,并尽快满足试驾需求。

2022年12月17日,柏林的蔚来中心开幕。这是蔚来在欧洲的第二座蔚来中心。当年10月,蔚来也正式开启了在德国、荷兰、丹麦、瑞典4国的业务。

新能源汽车出口量的增长不仅推动了中国汽车的出口,也带动了出口均价的提升。乘用车市场信息联席会的统计数据显示,中国汽车的出口均价已经从2018年的1.29万美元提升至2022年的1.64万美元。

不过,出海欧洲这一成熟汽车市场并不容易。中国汽车常因硬件能力、品牌印象被消费市场“拒之门外”。蔚来汽车一名员工向《第一财经》YiMagazine表示,在欧洲,特斯拉营销强、质量高、口碑好,作为行业标杆很难超越。并且,在德国、法国等地,如果车型本身的产品力不过硬,市场很难开拓。

事实上,欧洲本就是汽车出口的重镇,在2022年之前,德国始终是全球汽车的第二大出口国,它和排名第一的日本一样,都是汽车产业发达但国内市场有限。在这些市场,消费者们对本地品牌的消费习惯更坚固。

2022年12月,秦力洪在接受媒体采访时说,受各地法规和成本等原因限制,当年在欧洲建成20座换电站的目标可能难以达成,预计到2022年年底大约建成17到18座,但2023年建成120座换电站的目标不变。

上汽集团在2021年定下了到2025年海外业务(包含出口和海外生产)实现150万辆的销售目标(这相当于2021年全年销量的1/4),其中,欧洲销量要力争突破30万辆。如今在集团内部,海外业务和国内业务一同被视为发展的“双循环”。汽车业对规模效应的追求不会变,即使中国已经是全球最大的汽车市场,中国汽车公司还是要“游向大海”。

(应采访对象要求,文中刘岩、李希、王峰为化名)

来源:第一财经YiMagazine 微信号:CBNweekly2008

微信扫一扫打赏

微信扫一扫打赏 支付宝扫一扫打赏

支付宝扫一扫打赏