最近碰到很多身边的案例,深感大部分普通民众理财知识的匮乏,有相当大比例的人群甚至搞不清楚怎样正确衡量金钱的时间价值,不明不白就被忽悠着去投各种理财和保险。

案例 1:认为还房贷的开始几年还的大部分是利息,很亏,还是提前还款划算;而到了后面几年就利息占比很少了,所以就不着急还了。至少好几个亲戚对房贷表达了类似的观点,想要纠正他们的观点难度还不小。

案例 2:认为理财险比消费险更划算,因为本金最后还能取出来。

案例 3:认为某保险公司推出的教育储蓄产品收益很高。

大家可以对号入座一下,如果不能第一反应看破以上三个案例,建议先别急着投资任何理财或保险,赶紧补补基础知识去。

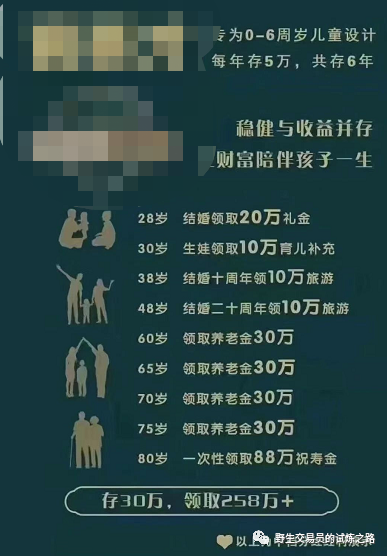

其实只要知道基本的概念,会算年化收益率,自己动手多算算,以上问题自然都不是问题。以某保险公司的教育基金为例,其宣传材料如下图:

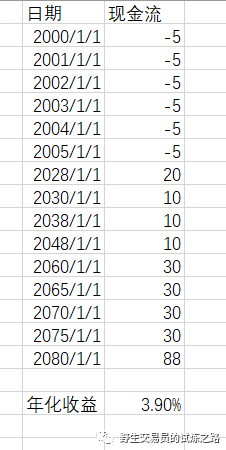

咋一看存 30 万取 258 万,收益都 8 倍了,好厉害。其实这类产品利用了普罗大众对复利的不敏感,用超长时间的复利给人以超高收益的错觉。我们动手计算一下真实的年化收益率是多少,在 EXCEL 里列出每笔现金流,然后用 XIRR 公式计算就可以了,不会的可以度娘一下,这里直接给出结果:

年化收益 3.9% 的 80 年定期存款,你还会觉得它香吗?收益率只是一个因素,更重要的是,为了让收益看起来很高,大额的现金流支出被压到 60 年后,你存钱的目的真的是为了孩子养老?

其实为孩子的未来存笔钱的理念很好,我也正好在做类似的计划,我的目的有两个:一是让女儿在大学毕业开启自己的新生活的时候有笔可以自己支配的启动资金,可以用来出国深造,也可以用来给房子付笔首付;二是给女儿上堂财商课,让她懂得积少成多的道理,知道复利的力量,树立正确的金钱观和理财观。

具体计划:

(1)资金投入:每年年初投入 5 万,由于孩子已快 8 岁,初始资金投入 40 万。

(2)投资期限:15 年,大概刚好到孩子大学毕业。

(3)投资标的:由于属于超长线投资,可以接受较大幅度的回撤,全部投资于权益类资产。具体策略上尽量做到超低频操作,最好一年只操作一两次,佛系投资。

(4)预期收益率:8-15%。基本是希望能跟上指数,如果做的好了能略有超额。

投资结果测算,拿 Excel 拉一下就出来了,为了好看按收益率上限先算一下:

15% 的复利结果还是很诱人的,15 年的过程中共投入 110 万的本金,最后能取走 500 多万。当然,要长期取得 15% 的收益还是相当不容易的,我目测实现的概率小于 20%。再拿低限 8% 算一下,结果约 250 万,这也是能令人满意的结果了,目测实现概率可达 80%。

当然了,还有一个更尴尬的可能,那就是投资失败,最后还亏本了!!!没关系,把这堂课的名字改改就行了,叫:给女儿的风险教育课。

来源:野生交易员的试炼之路 微信号:gh_30599cd767ee

微信扫一扫打赏

微信扫一扫打赏 支付宝扫一扫打赏

支付宝扫一扫打赏