火车行驶在北京去往上海的路上,脑海里有个想法挥之不去。

看到债券型ETF过去一年规模翻倍的消息,顺手查了下过去十年公募各类型基金规模保有的变化。

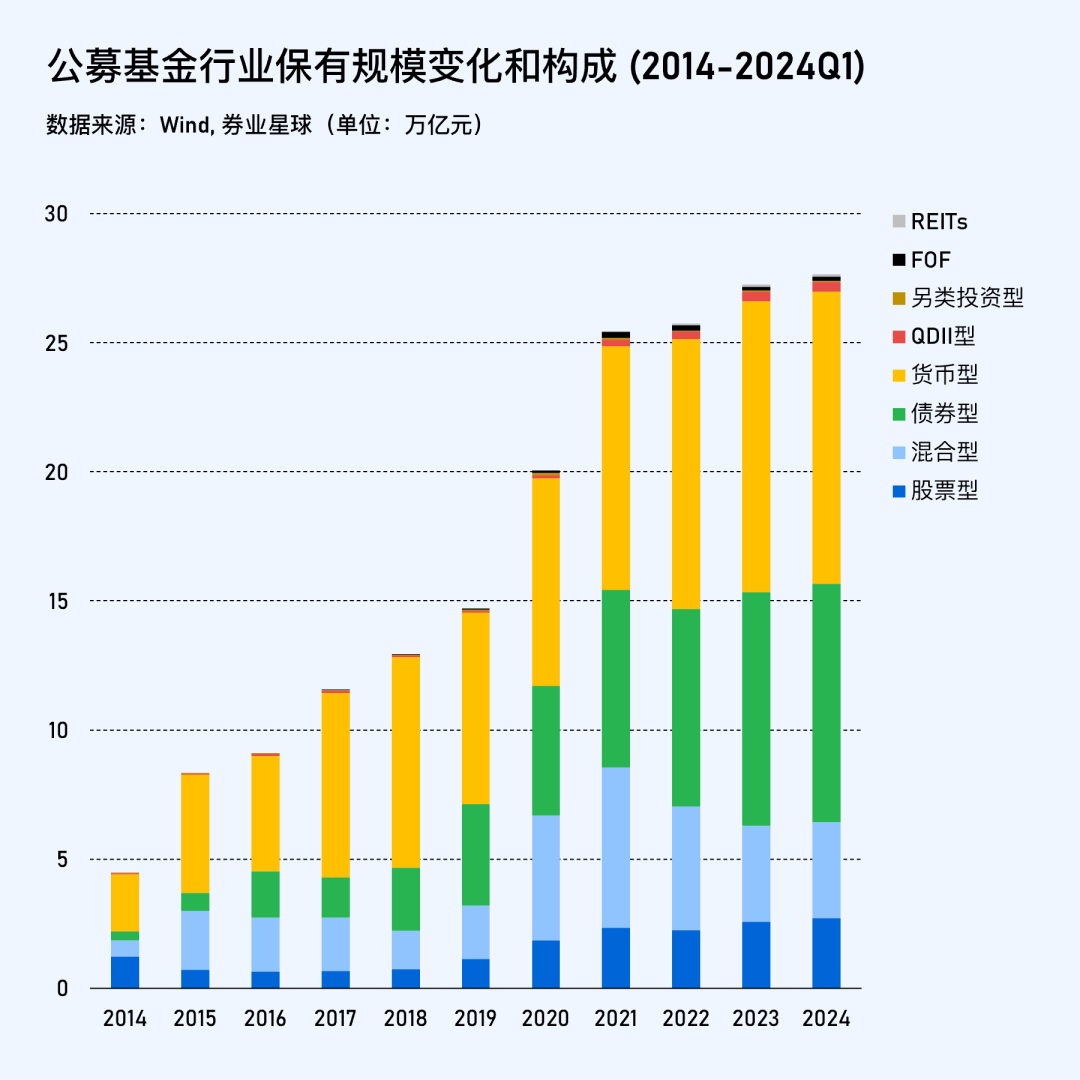

初看是公募基金的大时代,经历两次权益资产牛市,全行业管理规模从4.4万亿来到27.7万亿。

遥想十年前,投资圈的金句是「未来十年,人无股权不富」,股权投资大时代的画卷眼看着就要徐徐展开。

那时的人很难料到,十年以后的今天,坊间最热闹的话题不是股票,而是存钱。

2020年以来,金融机构大张旗鼓、颇费周章地谋划「固收+」的概念,本意是希望为风险偏好偏低的客户逐步注入高阶资产。

颇具反差感的事情是,过去十年,债券型基金的规模翻了20多倍,从2014年末的3500亿,来到今天的接近9.2万亿,在整个公募基金中的占比从8%提升到30%。

尽管机构投资者贡献了债券型基金主要的增量,但是近几年,个人投资者正快速涌入债券型基金——2020年末,债基的个人投资者占比为8.41%,2023年末升至15.68%。

基金公司忙活了十年,最后发现自己在做的事情,实际是在往股票里面「+固收」。

2016年公募基金牌照放开以后,真正成长为千亿规模的新玩家,反而是以固收见长的鹏扬基金。老玩家的座次,也因债券型基金而发生了巨大变化。

今天人们大谈黄金,最大的受益者仍然是债券型基金。

不过,实物资产牛市的叙事既已成型,黄金的重要性被前所未有地突出。勿论金价如何波动,许多从前完全未触碰过黄金的家庭,终于有可能向前迈出一步。

受益于资产价格的变动,十年以后,黄金、REITs这些多元资产在公募基金行业的保有规模里,也势必会占据更大的比例。

真正的资产配置并不是图纸而已,过去几年房价、股价的大幅下跌已经再次证明它的意义——只不过,推广资产配置的过程,从来都不是教科书式地向别人去兜售理念,而是在每一次,特定资产的价格发生大幅变动后,才学会将新的资产加入拼图。

主动寻路多数时候是徒劳的,渴望改变世界的人,到最后大概率还是会被世界改变。

来源:券业星球

微信扫一扫打赏

微信扫一扫打赏 支付宝扫一扫打赏

支付宝扫一扫打赏