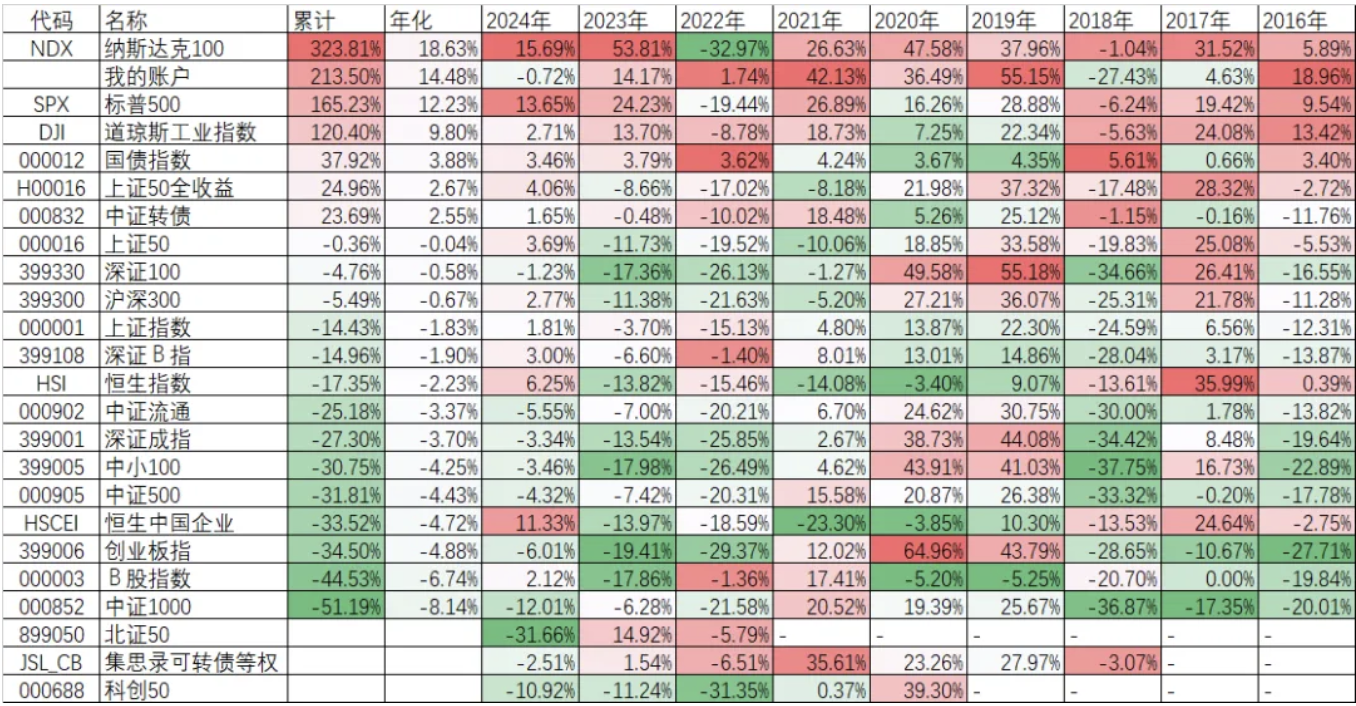

集思录上有一个从2016年开始的指数统计,截止到2024年6月13日,我做了一个整理,加入了我自己的账户收益和上证50的全收益:

如果不算美股指数和全收益指数,8年半累计只有国债指数和中证转债指数这两个指数是正收益,其他A股的权益类指数全军覆没。起始时间2015年年底已经经过了半年的暴跌了,应该不算特别高估了,但经过8年半还是所有的指数都颗粒无收,这确实是挺悲哀的。

矮子里拔长子,最好的上证50,8年半累计下跌了0.36%,年化-0.04%。

勉强有个理由可以辩解,就是这些指数包括上证50指数都是价格指数,也就是说分红越多,指数下跌越多。我找出了上证50的全收益指数,8年半累计是23.69%,年化2.67%,但也很难解释,因为年化2.67%几乎和银行存款利息差不多。

我想到一个原因,就是可能过去估值比较高,现在估值低,导致了指数长期不涨。我从choice里查了一下,2015年12月31日上证50的PE(TTM)是10.46,最新的数据是10.35,几乎和8年多前完全一样。

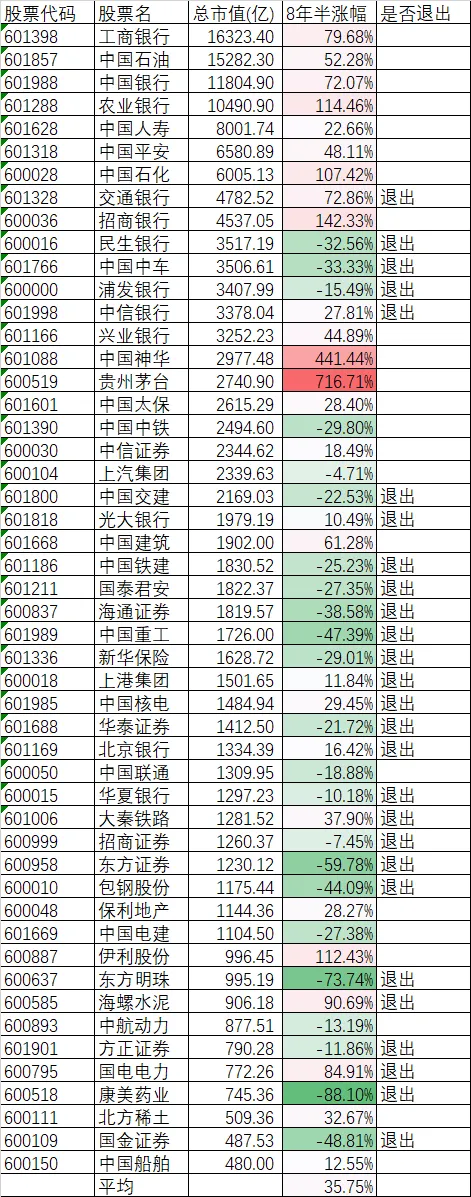

我又查了一下成分股,2015年年底上证50的50只股票,到今天换了27只:

如果这27只不退出,那么8年半前的50只成分股,平均上涨了35.75%,如果粗略的按照当时的市值加权,那么结果是60.75%。不管是等权的涨幅35.75%,还是加权的涨幅60.75%,都要远远好于上证50指数这8年半全收益的24.96%。

这个结果告诉我们什么呢?它告诉我们8年半里上证50的50只成分股换来换去换了27只,结果越换越差!还不如不换。

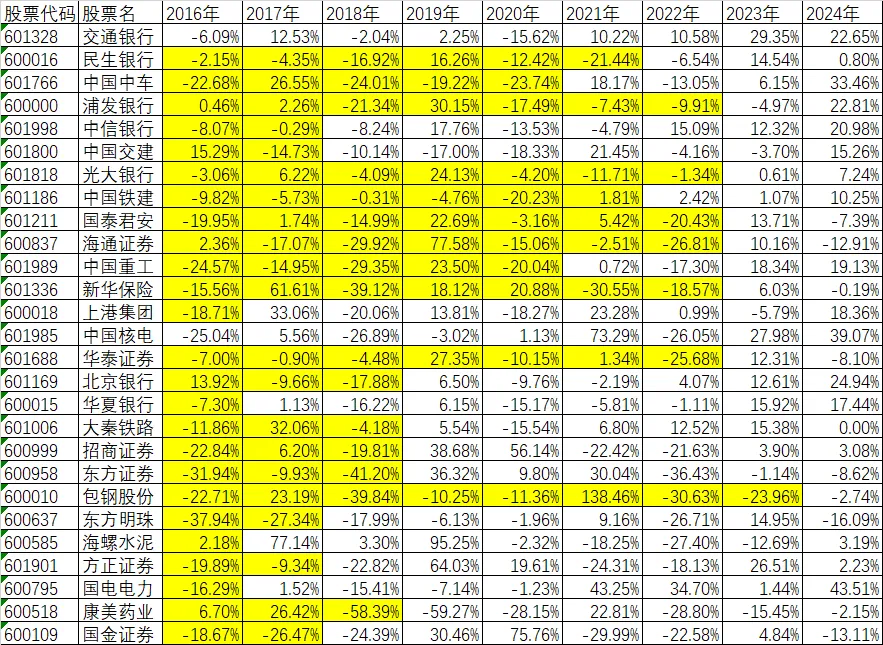

为了再次验证这个结果,我们把27只剔除的成分股按照年份做了分解:黄色代表是成分股的年份:

我们从以上27只退出成分股的颜色变化可以看到,退出的年份都是业绩比较差的年份,但退出后的业绩并不比退出前更差,甚至业绩反弹。比如民生银行,退出前2年的2020年、2021年,股价下跌了12.42%、21.44%,退出后3年分别为-6.54%、14.54%、0.80%;中国中车,退出前的2018年到2020年这3年分别下跌了24.01%、19.22%、23.74%,退出后4年分别是18.17%、-13.05%、6.15%、33.46%。基本上都是退出前业绩差,退出后倒反而有改善。

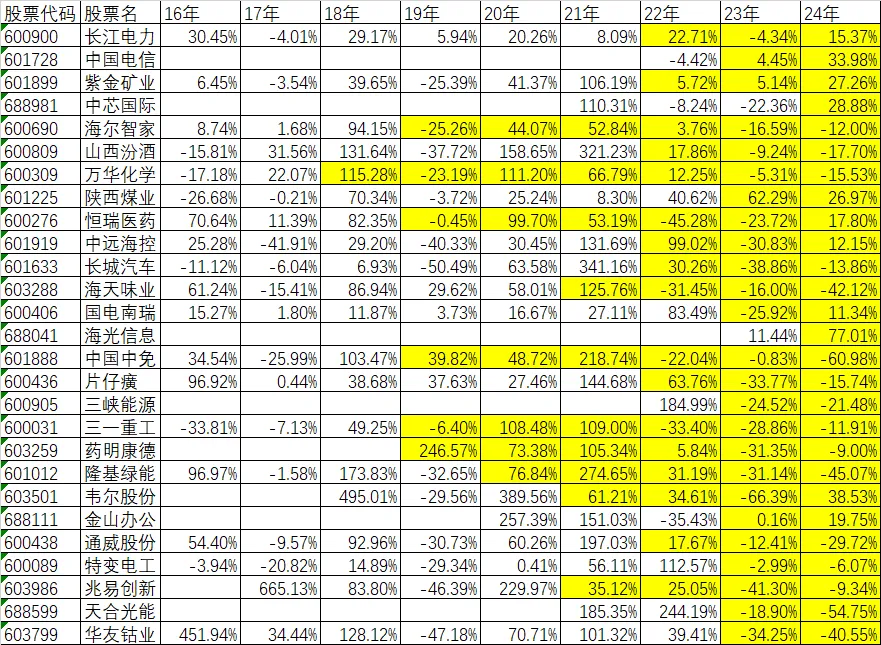

我们再来看看27只新加入的成分股,黄色部分是加入后的股价涨幅(分红再投的等比复权):

最典型的是最后2只股票:天合光能和华友钴业,天合光能2021年上涨了185.35%、2022年上涨了244.19%,但这个时候并不是上证50的成分股,从2023年开始成为成分股的,结果2023年跌18.90%、2024年截止到昨天跌54.75%。华友钴业从2020年到2022年3年股价表现亮瞎眼:70.71%、101.32%、39.41%,进了上证50成分股后两年变成-34.35%、40.55%。精准的抄底,不过是反向的。

因为天合光能和华友钴业这两年表现太烂,最新的上证50成分股再次调出,下周一生效。

从以上分析可以知道,A股指数长期走弱,除了价格指数分红,成分股本身弱以外,还有一个重要的原因就是调仓时的追涨杀跌导致的。

那为什么A股的指数调仓追涨杀跌会起到反向作用呢?我估计是A股的周期性导致的,股民们对A股的估值好的时候抄到天上,不好的时候打入地狱。再看看A股的一些高抛低吸的指数,如红利指数、微盘股等权指数,相对来说调仓就比较有效。

指数成分股的调整,应该是长期有效的,像上证50这样8年半指数涨幅还不如不调整的等权涨幅和加权涨幅,肯定不是我们投资者愿意看到的。但怎么长期有效的调整,是需要专家们来回答的。

来源:持有封基 微信号:gh_be03e39a3848

微信扫一扫打赏

微信扫一扫打赏 支付宝扫一扫打赏

支付宝扫一扫打赏